Tras reiteradas amenazas y hechos de violencia registrados en zonas turísticas y comerciales, el proyecto de ley propone que los coordinadores de estas prácticas cumplan arresto efectivo sin excepciones.

El Gobierno reglamentó los cambios en el Impuesto a las Ganancias tras la aprobación del paquete fiscal, mediante el Decreto 652/2024 publicado este lunes en el Boletín Oficial. Aún resta que se publiquen deducciones personales y los tramos de escalas mensuales.

Se estima que la restitución de la cuarta categoría afecta a cerca de 800.000 empleados en relación de dependencia, que comenzarán a pagar el impuesto a partir de los $1.800.000 de ingreso bruto mensual para los solteros y desde $2,2 millones para los casados con dos hijos, con alícuotas que irán del 5 al 35 por ciento.

La Oficina de Presupuesto del Congreso calculó que los cambios en el tributo aportarán a las arcas fiscales el equivalente a 0,43% del PBI, a distribuirse entre la Nación y las provincias.

Con la norma oficializada, Sebastián Domínguez, director de SDC Asesores Tributarios mencionó algunos puntos a tener en cuenta respecto a la reglamentación:

Se va a tener que incluir mensualmente la parte proporcional del aguinaldo y que será la AFIP la que establezca el mecanismo para su cálculo y cómo deberá ser aplicado por el agente de retención.

Se reglamentó la actualización por el Índice de Precios al Consumidor (IPC) de las deducciones personales y los tramos de las escalas del impuesto con efecto a partir del 1 de enero y del 1 de julio de cada año.

Para la actualización del 1 de enero se tomará la variación del IPC del semestre calendario inmediato anterior y para la actualización del 1 de julio, la variación del IPC del semestre calendario inmediato anterior.

Lo retenido en exceso durante el primer semestre por la aplicación de las deducciones y escalas actualizadas en el segundo semestre, será devuelto en la liquidación final o anual según corresponda.

Los restantes contribuyentes, incluido los autónomos, van a tener que considerar los montos de las deducciones y tramos actualizados el 1 de julio de cada año en su declaración jurada anual.

Para la actualización del 1 de enero de 2025 se va a tomar la inflación de septiembre a diciembre 2024. Esto es porque en el paquete fiscal hay una actualización para 2024 excepcional que se realizará considerando la inflación de junio a agosto de 2024.

Se cambió la denominación en el Decreto Reglamentación a “Impuesto a los Ingresos Personales - Trabajo en Relación de Dependencia y Otros” en línea con la Ley.

Quedó reglamentada la deducción del 10% de alquileres de casa-habitación para propietarios e inquilinos, permitiendo a la AFIP requerir los contratos debidamente registrados con efecto para el Período Fiscal 2023 en adelante.

Se definió el concepto de “personal de pozo” bajo la Ley N° 27.743, excluyendo al personal administrativo y directivo.

“Ningún empleado va a pagar más impuesto del que corresponde por aplicación del Impuesto Cedular durante el primer semestre de 2024. Se reglamenta cómo se calcula la deducción especial para evitar diferencias de impuesto a ingresar por las remuneraciones entre el 1 de enero de 2024 y el 30 de junio de 2024. Si luego se deben realizar ajustes, se realizarán en la liquidación anual. Si se retuvo de más en el primer semestre de 2024, la devolución se realizará de acuerdo a lo que establezca la AFIP”, señaló Domínguez.

Y señaló que la AFIP todavía no publicó las tablas de deducciones personales ni los tramos de escalas mensuales. “Tampoco reglamentó el cálculo de la deducción especial motivo por el cual no se podrían efectuar aún los cálculos ni las retenciones a empleados”, dijo el especialista.

“Además, una vez que se publique la reglamentación de la AFIP, se deberán modificar los sistemas y realizar reliquidaciones retroactivas al 1 de enero de 2024. Es decir, a los empleadores les llevará un tiempo poder comenzar a actuar como agentes de retención conforme las modificaciones del paquete fiscal”, agregó.

Otro informe de SDC Asesores Tributarios precisó seis claves de la modificación del tributo que quedaron plasmadas luego de la aprobación de los cambios en el Congreso:

1 - Derogación del Impuesto Cedular sobre los mayores ingresos, con efecto retroactivo

Se derogó el impuesto cedular sobre los mayores ingresos del trabajo en relación de dependencia, jubilaciones y pensiones de privilegio y otros en forma retroactiva al 1 de enero de 2024, dado que el impuesto a las ganancias es un impuesto de período fiscal anual y la reforma ocurrió dentro del período 2024.

Pero no es razonable que genere una deuda a los empleados que ya cobraron sus remuneraciones y le dieron un destino a las mismas, sobre todo en el contexto económico actual. Para evitarlo, el paquete fiscal contempla una deducción especial para que los empleados no deban tributar más de lo que hayan tributado desde el 1 de enero de 2024 hasta el último día del mes inmediato anterior a la vigencia de la reforma por aplicación del impuesto cedular.

2 - Aumento de las deducciones personales

Estas deducciones aumentan entre un 183,75% y un 186,65 por ciento. No hay cambios respecto a la deducción especial para determinados jubilados y pensionados que se mantiene en 8 haberes mínimos garantizados.

Además, se incorpora una nueva deducción equivalente a la doceava parte de la sumatoria de las deducciones por ganancia no imponible, cargas de familia y deducción especial para empleados en relación de dependencia y jubilados. Esta deducción tiene como objetivo contemplar una deducción adicional para el aguinaldo. Se trata de una mejora respecto a la situación actual.

3 - Actualización de los tramos de las escalas del impuesto

Se actualizan los tramos de las escalas otorgando mayor progresividad al impuesto, entre un 186% y un 443% respecto a las escalas anteriores.

4 - Actualización de las deducciones personales y de las escalas del impuesto

Las deducciones personales y los tramos de las escalas del impuesto se ajustarán semestralmente, a partir de 2025, en los meses de enero y julio por la variación del IPC del Indec correspondiente al semestre calendario que finalice en el mes inmediato anterior al de la actualización que se realice.

Excepcionalmente, en septiembre de 2024, se ajustarán las deducciones personales y los tramos de las escalas del impuesto por la variación del IPC correspondiente a los meses de junio a agosto 2024, inclusive.

Por otro lado, se faculta al Poder Ejecutivo a incrementar las mismas por el período fiscal 2024 exclusivamente.

Domínguez consideró positivo incorporar como mecanismo de actualización la variación del IPC y dejar de lado la variación de la Remuneración Imponible de los Trabajadores Estables (Ripte), pero señaló que la actualización debería ser trimestral y con una cláusula gatillo que establezca que si la inflación acumulada en el trimestre es 20% o más, se adelante la actualización.

El problema de la facultad al Poder Ejecutivo para incrementar las deducciones, dijo el tributarista, es que pasa a ser discrecional y sujeto a la voluntad política.

En cuanto a las retenciones del primer semestre de cada año, el paquete fiscal establece que se ajustarán según el procedimiento que determine la AFIP, que establecerá las modalidades y plazos para la devolución de las sumas retenidas en exceso, cuando eso corresponda.

5 - Eliminación de exenciones, deducciones y otros

Se eliminan para el aguinaldo, para la diferencia del valor de las horas extras y el de horas ordinarias por los servicios prestados en días feriados, inhábiles y durante los fines de semana, para determinados suplementos correspondientes al personal militar y para guardias obligatorias y horas extras realizadas por los profesionales, técnicos, auxiliares y personal operativo de los sistemas de salud.

También se eliminan deducciones por gastos de movilidad, viáticos y otras compensaciones análogas, por material didáctico que se paga a docentes, entre otras. Asimismo, se elimina el tratamiento diferencial que dispone que a las horas extras se les aplica la alícuota del impuesto a las ganancias que corresponda antes de considerar las mismas como renta.

Finalmente, se elimina la obligación de adicionar a la renta mensual de empleados y jubilados una doceava parte de las remuneraciones, situación que genera en la actualidad el adelantamiento de la retención correspondiente al futuro aguinaldo.

6 - Solución a las deudas del impuesto a las ganancias de 2023

En 2023, el Gobierno anterior tomó medidas por Decreto para incrementar las escalas del impuesto a las ganancias a los fines del régimen de retención del impuesto a las ganancias para empleados y jubilados.

Dado que la Ley contiene otras escalas, en muchos casos, se había generado una deuda por el impuesto no retenido.

El paquete fiscal aprueba la escala del impuesto para 2023 actualizada y ratifica las medidas tomadas por el Gobierno anterior a través del Decreto 473/2023 y normas vinculadas. Este Decreto fue el que estableció el piso de ganancias en 15 salarios mínimos vitales y móviles para octubre a diciembre 2023, con lo que se resuelve el problema que había generado el Gobierno anterior.

Tras reiteradas amenazas y hechos de violencia registrados en zonas turísticas y comerciales, el proyecto de ley propone que los coordinadores de estas prácticas cumplan arresto efectivo sin excepciones.

Con la aprobación definitiva del texto constitucional, los salarios de los funcionarios quedarán indexados al Salario Mínimo, Vital y Móvil. Además, el municipio podrá actuar como querellante en causas penales.

El fiscal Santiago López Soto basó la resolución en los resultados de la autopsia y las pericias toxicológicas, que descartaron la intervención de terceros en el deceso ocurrido dentro de la Alcaidía General.

El Gobierno provincial confirmó la asistencia alimentaria a comunidades vulnerables, el fortalecimiento de la primera infancia y la restitución del beneficio para personas con celiaquía, luego de gestiones ante el Ministerio de Capital Humano.

La asignación se pagará el 16 de enero y será no remunerativa. Además, se confirmó la apertura de paritarias 2026 para febrero, con posibilidad de un aumento retroactivo a enero.

Operaba bajo la modalidad motochorro. La Brigada de Investigaciones lo detuvo anoche en las calles Moldes y Castro. Se trata de un hombre de 38 años. Intervino la Fiscalía Penal 5.

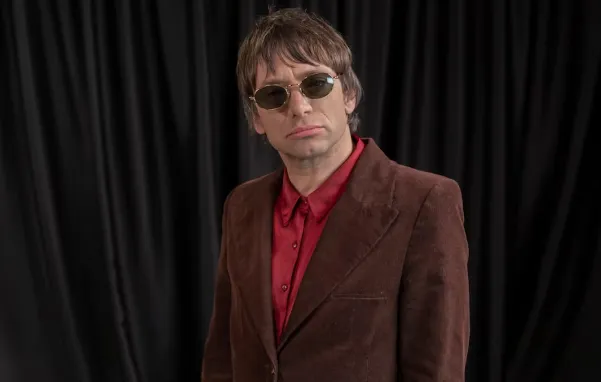

El líder de Turf fue asistido por el SAME y permanece internado en el Hospital Fernández. El comunicado de la banda y los detalles de su evolución

Los comercios atenderán con un horario especial los días previos y un horario reducido en las vísperas

El joven, de 21 años, fue encontrado ahorcado en la vivienda que alquilaba. La investigación indica que el hecho ocurrió luego de una violenta discusión con su pareja, también integrante de Gendarmería.

El fiscal Santiago López Soto basó la resolución en los resultados de la autopsia y las pericias toxicológicas, que descartaron la intervención de terceros en el deceso ocurrido dentro de la Alcaidía General.

Milagrosamente dos chicas que caminaban por la zona escucharon el llanto de la criatura y lograron salvarla, llamaron a la policía quienes llevaron al bebé al hospital Oller.